Começou na última quinta-feira e vai até 30 de abril o período de entrega das declarações do Imposto de Renda 2019. Em todo o Brasil, 500 mil pessoas acertaram as contas com o Leão somente no primeiro dia. A exemplo dos últimos quatro anos, não houve correção na tabela.

Em Santa Cruz do Sul, de acordo com o delegado regional da Receita Federal, Leomar Padilha, são esperadas 27 mil declarações. Nos 69 municípios de abrangência da delegacia, o número de contribuintes que precisam declarar chega a 145 mil. “A dica mais importante neste início de prazo é organização. Reunir os documentos e comprovantes necessários evita erros”, destacou Padilha em entrevista à Rádio Gazeta.

Entre os erros cometidos pelos contribuintes, o campeão isolado é a omissão de rendimentos, tanto de declarantes quanto de dependentes. “Há um erro conceitual de que o dependente que tenha rendimentos inferiores ao da primeira faixa de tributação (R$ 28.559,70) não precisa declarar. E isso não é verdade. Ele não é tributado, no entanto deve declarar os rendimentos ou o entendimento será de omissão quando houver cruzamento com as informações enviadas pela fonte pagadora”, explica o supervidor regional do Imposto de Renda, Valter Koppe.

Publicidade

Ele destaca que, neste ano, o processamento da declaração deve ocorrer em cerca de 24 horas, prazo em que o contribuinte já poderá saber se o sistema apontou ou não alguma inconsistência ou irregularidade.

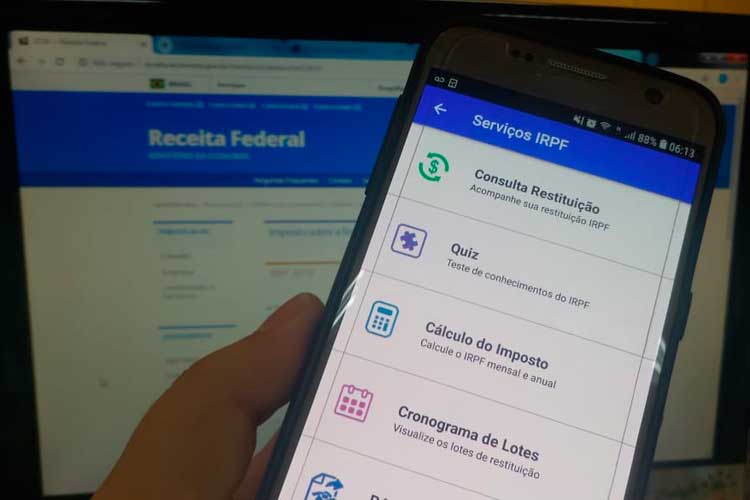

Para isso, ele orienta que o cidadão crie seu código de acesso no site do Fisco para poder acompanhar o andamento da declaração. “A qualquer momento pode surgir alguma informação que leve à malha fina. Com código de acesso no site, a pessoa pode monitorar sua declaração a partir da entrega. Ela também pode cadastrar dispositivos móveis para receber notificações”, sugere o supervisor.

Se o contribuinte identificar erros na declaração, a dica é simples: fazer uma declaração retificadora o quanto antes para evitar eventuais penalidades. O prazo é o mesmo da declaração original: 30 de abril. A partir daí, é multa na certa. Veja acima alguns dos erros mais comuns nas declarações e como fugir deles.

Publicidade

LEIA MAIS: O que você precisa saber para acertar na declaração do Imposto de Renda

O QUE NÃO FAZER

Omitir rendimentos

Rendimentos como salários, pró-labores, honorários, aposentadorias, aluguéis, comissões e outros são tributáveis e devem ser informados (mesmo que não somem o valor superior a R$ 28.559,70), caso o contribuinte se enquadre em situação de obrigatoriedade de declaração. Exemplo: a somatória dos salários do contribuinte não supera o patamar de R$ 28.559,70, mas ele possui uma casa de valor superior a R$ 300 mil. A declaração deve ser feita e incluir todos os rendimentos. Outro exemplo é quando a pessoa não declara algum rendimento obtido por um trabalho autônomo, mas as informações são enviadas pela empresa pagadora à Receita. Nesse caso, o contribuinte cai na malha fina.

Informações de dependentes

Desde 2018, todos os dependentes devem ter o CPF informado. Além disso, caso eles tenham algum tipo de rendimento, esse valor deve ser declarado, mesmo que seja isento de tributação. “É opcional declarar um dependente, mas ao colocá-lo na sua declaração, é obrigatório informar seus rendimentos. Daí é preciso ponderar se vale a pena declarar dependentes. A matemática é simples: só vai compensar se a soma das deduções que esse dependente traz é maior do que o rendimento que ele traz para a declaração”, explica Valter Koppe. Outra informação importante é a de que a inclusão da mesma pessoa em duas ou mais declarações como dependente não é admitida pela Receita Federal.

Publicidade

Despesas com educação

A legislação só permite dedução de cursos regulares, como escolas de ensino fundamental e médio e universidades. Cursos de idiomas ou gastos com material, por exemplo, não são despesas dedutíveis.

Previdência complementar

São dois os tipos de planos de previdência: o PGBL e o VGBL. Este segundo, no entanto, é considerado uma aplicação financeira, explica o professor Tiago Slavov. O PGBL é dedutível e deve ser informado na ficha de pagamentos efetuados (o limite para abatimento de despesas nesse caso é de 12% da renda tributável do contribuinte). Quem tem plano VGBL deve apenas informar o saldo da aplicação no campo “bens e direitos” da declaração. Mas vale lembrar que só é possível deduzir despesas com as contribuições ao PGBL para quem opta pelo modelo completo de declaração.

Despesas médicas

Devem ser lançadas na declaração do beneficiário. Por exemplo: o gasto com um procedimento médico feito pelo cônjuge deve ser informado na declaração desse cônjuge, e não na do titular do plano. Também é importante que o contribuinte guarde comprovantes de gastos médicos por até cinco anos a partir da data de entrega da declaração, inclusive em caso de retificação, pois esses documentos podem ser exigidos pela Receita. Vacinas e medicamentos não são gastos dedutíveis.

Publicidade

Valor dos bens

Não se deve atualizar o valor de um imóvel ou de um carro pelo preço de mercado. No caso de um imóvel, o texto de perguntas e respostas da Receita Federal explica que o custo de aquisição somente poderá ser alterado se houver despesas com construção, ampliação ou reforma. Esses gastos devem ser comprovados por documentação, como notas fiscais.